Délai moyen pour obtenir un prêt – Tout ce que vous devez savoir

Comprendre le délai moyen pour obtenir un prêt est essentiel. Cela aide à planifier vos finances efficacement.

Il existe différents types de prêts. Par exemple, les prêts personnels, les prêts hypothécaires et les prêts automobiles. Chacun a un délai d’approbation différent.

Connaitre ces délais est important. Cela vous aide à mieux gérer vos attentes. Et à prendre des décisions éclairées pour vos besoins financiers.

Points clés à retenir

- Le délai d’approbation varie selon le type de prêt.

- Les prêts personnels sont généralement traités plus rapidement.

- Les prêts hypothécaires nécessitent plus de temps en raison de la complexité des procédures.

- La préparation de vos documents peut accélérer le processus.

- Il est crucial de choisir le bon prêteur pour votre situation.

Les différents types de prêts en France

La France a plusieurs prêts pour aider ses citoyens. Ces prêts couvrent des besoins variés, comme acheter une maison ou démarrer une entreprise.

Prêts immobiliers

Les prêts immobiliers aident à acheter ou construire une maison. Ils sont longs et coûtent cher. Les taux d’intérêt peuvent changer ou rester les mêmes.

Prêts à la consommation

Les prêts à la consommation financent des achats non nécessaires. Ils servent à acheter une voiture ou faire des rénovations. Ces prêts sont courts ou moyens.

Prêts professionnels

Les prêts professionnels sont pour les entrepreneurs. Ils financent des expansions, l’achat d’équipements ou des besoins de trésorerie. Les conditions dépendent de l’entreprise.

| Type de prêt | Durée | Utilisation |

|---|---|---|

| Prêt immobilier | Long terme | Achat ou construction d’une propriété |

| Prêt à la consommation | Court ou moyen terme | Financement de biens ou services non essentiels |

| Prêt professionnel | Variable | Expansion, équipement, trésorerie |

Délai moyen pour obtenir un prêt selon sa catégorie

Le temps pour obtenir un prêt change beaucoup selon le type de prêt. Chaque catégorie a ses propres étapes et délais pour libérer l’argent.

Délai pour les prêts immobiliers

Les prêts immobiliers prennent le plus de temps. Cela est dû à la complexité des documents et des garanties nécessaires. En moyenne, cela prend 2 à 3 mois.

Les banques demandent beaucoup de papiers. Ils veulent voir les plans de construction, les évaluations immobilières, et les assurances-vie.

- Préparation du dossier

- Analyse de la solvabilité de l’emprunteur

- Validation de la demande

Délai pour les prêts personnels et à la consommation

Les prêts personnels et à la consommation sont plus rapides. Le temps nécessaire est de quelques jours à quelques semaines. Les banques en ligne peuvent répondre vite grâce à des systèmes automatisés.

- Demande en ligne

- Analyse de crédit

- Déblocage des fonds

Délai pour les prêts professionnels et d’entreprise

Les prêts professionnels et d’entreprise varient selon l’entreprise. Le temps moyen est de 1 à 2 mois. Les banques regardent la santé financière de l’entreprise, les plans d’affaires, et les garanties.

En conclusion, le temps pour obtenir un prêt dépend du type de prêt et de la complexité du dossier. Préparer bien son dossier peut aider à accélérer le processus.

Les étapes du processus d’obtention d’un prêt

Pour obtenir un prêt, il faut suivre plusieurs étapes importantes. Ces étapes déterminent combien de temps il faudra pour traiter votre demande.

Constitution du dossier

La première étape est de préparer un dossier complet. Vous devez rassembler des documents comme votre pièce d’identité et vos relevés de compte. Un dossier bien fait aide à accélérer le processus.

Analyse de la demande par l’établissement prêteur

Après avoir soumis votre dossier, l’établissement prêteur l’analyse. Ils vérifient votre situation financière et votre capacité de remboursement. Ils peuvent demander plus d’informations si nécessaire.

Validation et déblocage des fonds

Si votre demande est acceptée, vous devez signer les documents de prêt. Cela inclut les modalités de remboursement. Le déblocage des fonds prend généralement quelques jours.

Voici un tableau récapitulatif des étapes et de leurs impacts sur le délai de traitement :

| Étapes | Durée moyenne | Facteurs influençants |

|---|---|---|

| Constitution du dossier | 1-3 jours | Disponibilité des documents |

| Analyse de la demande | 3-7 jours | Complexité du dossier |

| Validation et déblocage | 2-5 jours | Procédures internes de la banque |

En comprenant ces étapes, vous pouvez mieux anticiper le délai de traitement de votre dossier de prêt. Cela vous aide à l’optimiser.

Facteurs influençant le délai de traitement de dossier de prêt

Plusieurs facteurs influencent le délai de traitement des prêts. Savoir ce qui compte peut aider à mieux planifier. Ainsi, on peut mieux anticiper quand on obtiendra son prêt.

Profil de l’emprunteur et historique de crédit

Le profil de l’emprunteur et son historique de crédit sont très importants. Un bon historique et un profil stable peuvent accélérer le processus.

Complexité du dossier et garanties demandées

La complexité du dossier et les garanties demandées ont aussi un impact. Des dossiers compliqués avec des garanties supplémentaires prennent plus de temps.

Période de l’année et charge de travail bancaire

La période de l’année et la charge de travail bancaire sont essentielles. Les périodes de forte demande, comme la fin d’année, peuvent retarder le traitement.

Comment accélérer le délai d’approbation de votre prêt

Il est possible d’accélérer le processus d’approbation de votre prêt en suivant quelques conseils. Une approbation rapide dépend de plusieurs facteurs. Cela inclut la préparation de votre dossier et votre profil d’emprunteur.

Préparer un dossier complet et parfaitement organisé

La première étape est de soumettre un dossier complet et bien organisé. Assurez-vous d’inclure toutes les pièces justificatives nécessaires. Cela inclut vos relevés bancaires, bulletins de salaire, et documents d’identité.

Un dossier complet réduit les risques de retard. Cela se produit lorsque les demandes d’informations complémentaires sont minimales.

Optimiser votre profil emprunteur avant la demande

Un profil d’emprunteur solide est crucial. Vérifiez votre historique de crédit et résolvez tout problème éventuel avant de soumettre votre demande. Une bonne cote de crédit peut considérablement accélérer le processus d’approbation.

Faire appel à un courtier en prêt

Les courtiers en prêt peuvent vous aider à naviguer dans le processus de demande de prêt. Ils identifient les prêteurs les plus susceptibles de vous approuver rapidement. Leur expertise peut vous faire gagner du temps.

Négocier directement avec votre banque habituelle

Si vous avez une relation établie avec votre banque, cela peut être un avantage. Négocier directement avec votre banque peut accélérer le processus. Cela est dû au fait qu’ils ont déjà accès à vos informations financières.

En suivant ces conseils, vous pouvez améliorer vos chances d’obtenir une approbation rapide pour votre prêt.

Les solutions de prêt express et leurs délais de validation

Les prêts express sont une solution rapide pour les urgences financières. Ils sont parfaits pour ceux qui ont besoin d’argent tout de suite. Cela évite le long processus des prêts traditionnels.

Crédit en ligne et applications mobiles

Les crédits en ligne et les apps mobiles ont changé l’art d’emprunter. Ils offrent des interfaces faciles et des démarches simples. Vous pouvez demander un prêt en quelques minutes. Les réponses viennent souvent en moins de 24 heures.

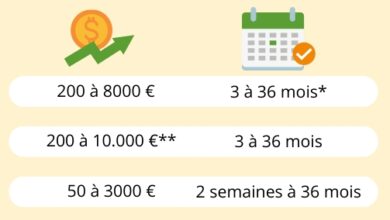

Mini-prêts et solutions de financement rapide

Les mini-prêts sont pour les besoins à court terme. Ils sont petits et payés vite. Les avantages sont la rapidité et la simplicité.

Avantages et inconvénients des solutions express

Les prêts express sont rapides et faciles. Mais, ils peuvent avoir des taux plus hauts et des conditions strictes. Pensez bien avant de choisir.

| Type de prêt | Délai de validation | Taux d’intérêt moyen |

|---|---|---|

| Crédit en ligne | 24 heures | 15% |

| Mini-prêts | 1 heure | 20% |

| Prêts traditionnels | 1 semaine | 8% |

Comparatif des délais de réponse entre les principales banques françaises

La rapidité avec laquelle les banques répondent aux demandes de prêt est très importante pour les emprunteurs en France. Les banques traditionnelles et les banques en ligne ont des approches différentes. Ces différences affectent les délais de réponse.

Banques traditionnelles

Les banques traditionnelles comme BNP Paribas, Société Générale, et Crédit Agricole ont des processus bien établis pour l’approbation des prêts. Mais, leurs délais de réponse peuvent changer.

- BNP Paribas : 2 à 5 jours ouvrés

- Société Générale : 3 à 7 jours ouvrés

- Crédit Agricole : 2 à 5 jours ouvrés

Banques en ligne et néobanques

Les banques en ligne et néobanques comme Boursorama, Hello bank!, et Revolut offrent des services de prêt plus rapides. Leurs délais de réponse sont généralement plus courts.

| Banque | Délai de réponse |

|---|---|

| Boursorama | 24 à 48 heures |

| Hello bank! | 24 à 72 heures |

| Revolut | Instantané (crédit instantané) |

Il est essentiel de comparer ces délais pour choisir la banque qui correspond le mieux à vos besoins.

Délai moyen pour obtenir un prêt : synthèse et conseils

Comprendre le délai pour obtenir un prêt est crucial pour bien gérer vos finances. Il est important de connaître les délais pour différents types de prêts. Cela inclut les prêts immobiliers, à la consommation et professionnels.

Le processus d’obtention d’un prêt comporte plusieurs étapes. Il faut d’abord préparer un dossier complet. Ensuite, l’établissement prêteur analyse votre demande. Finalement, les fonds sont débloqués.

Pour réduire le délai, préparez un dossier bien organisé. Améliorez votre profil emprunteur avant de demander le prêt. Choisissez le bon type de financement, comme un crédit en ligne ou une banque traditionnelle.

En conclusion, même si le délai varie, une bonne préparation peut accélérer le processus. Comprendre les options disponibles est essentiel pour obtenir votre prêt rapidement.