Microcrédit social : la solution solidaire pour les petits budgets

Le microcrédit social aide ceux qui ne peuvent pas accéder aux banques. Il offre un financement pour les petits budgets.

Ce prêt à faible montant vient avec un soutien. Il aide à lancer des projets ou à développer une activité. Cela aide à l’inclusion financière.

⚠️ En cliquant sur un bouton, vous ouvrirez une autre page de notre site.

Le microcrédit social offre des chances de financement. Il soutient les individus et les communautés.

Points clés à retenir

- Le microcrédit social est une solution pour les personnes exclues des circuits bancaires.

- Il s’agit d’un prêt à faible montant accompagné d’un soutien.

- Cette initiative contribue à l’inclusion financière.

- Elle aide les emprunteurs à développer leur activité ou à financer des projets personnels.

- Le microcrédit social soutient les individus et les communautés.

Qu’est-ce que le microcrédit social en France ?

Le microcrédit social aide les gens qui ne peuvent pas obtenir de prêts bancaires. Il est pour ceux qui ont peu d’argent ou qui ont des problèmes financiers. Ce prêt est pour les individus ou les petites entreprises qui ont besoin d’aide.

Définition et principe

Le microcrédit social aide ceux qui ne peuvent pas obtenir de prêts bancaires. Il évalue les besoins et la capacité de remboursement de chacun. Cela permet de mieux aider les gens.

⚠️ Vous continuerez sur notre site

On regarde plusieurs choses pour décider si on peut vous aider. Cela inclut votre situation financière, vos antécédents de crédit, et votre projet. On veut vous aider sans vous mettre dans des problèmes financiers.

Historique du microcrédit en France

Le microcrédit en France a beaucoup changé. L’Association pour le Droit à l’Initiative Économique (ADIE) a commencé en 1989. Depuis, beaucoup d’autres ont suivi.

Aujourd’hui, le microcrédit aide beaucoup de gens. Il combat la pauvreté et aide ceux qui ont du mal à accéder au crédit.

Les bénéficiaires du microcrédit social

Le microcrédit social aide ceux qui ont du mal à obtenir des prêts. Il est fait pour les personnes et les petites entreprises en difficulté financière. C’est un soutien financier adapté à leur situation.

⚠️ En cliquant sur un bouton, vous ouvrirez une autre page de notre site.

Qui peut en bénéficier ?

Les bénéficiaires sont souvent ceux qui ne peuvent pas obtenir de prêts bancaires. Cela inclut les sans-emploi, les travailleurs pauvres et les nouveaux entrepreneurs. Ils ont besoin d’un financement pour démarrer ou développer leur activité.

Le microcrédit social aide à lancer ou à développer une micro-entreprise. Il est essentiel pour ceux qui ne peuvent pas accéder aux prêts traditionnels.

Conditions d’éligibilité

Les critères d’éligibilité varient selon les organismes. Mais, ils comprennent souvent une évaluation de la capacité de remboursement. Les demandeurs doivent montrer qu’ils peuvent rembourser le prêt et que leur projet est viable.

Voici un tableau des critères d’éligibilité typiques :

| Critères | Description |

|---|---|

| Situation financière | Évaluation de la capacité de remboursement |

| Projet à financer | Viabilité et potentiel de réussite |

| Garanties | Possibilité de fournir des garanties ou non |

Il est crucial de vérifier les conditions spécifiques auprès de l’organisme de microcrédit. Elles peuvent changer d’un organisme à l’autre.

Les avantages du microcrédit social

Le microcrédit social offre des financements adaptés et un soutien social. Il aide les gens à réaliser leurs projets.

Accès à des financements adaptés

Le microcrédit social permet d’accéder à des financements participatifs adaptés. Ces financements correspondent aux besoins de chacun.

Les montants et les conditions de remboursement sont pensés pour chaque emprunteur. Cela aide à mieux gérer ses finances.

Impact sur l’insertion sociale et professionnelle

Le microcrédit social a un grand impact. Il aide les gens à s’intégrer mieux dans la société et à trouver du travail.

Il offre un soutien social et des chances de croissance personnelle et professionnelle. Cela renforce leur confiance en eux.

En fin de compte, cela permet de mieux vivre dans la société. Et de participer plus activement à l’économie.

Comment fonctionne le microcrédit social ?

Le microcrédit social aide les gens qui ne peuvent pas obtenir de prêt bancaire. Il offre une chance de financer des projets personnels. Cela inclut des études, des petites entreprises ou des projets de développement personnel.

Procédure de demande

Pour demander un microcrédit social, il faut suivre quelques étapes. Tout d’abord, vous contactez un organisme de microcrédit. Ensuite, un entretien est organisé pour discuter de vos besoins et de votre capacité à rembourser.

Les documents requis incluent une pièce d’identité, un justificatif de domicile et des infos sur vos revenus.

- Contact avec un organisme de microcrédit

- Entretien personnalisé

- Évaluation des besoins et capacités de remboursement

Remboursement et taux d’intérêt

Le remboursement du microcrédit social est pensé pour être abordable. Les taux d’intérêt sont souvent plus bas que ceux des prêts bancaires. Cela rend le microcrédit plus accessible.

| Caractéristiques | Microcrédit Social | Crédit Classique |

|---|---|---|

| Taux d’intérêt | Faible | Élevé |

| Conditions de remboursement | Adaptées | Standard |

| Exigence de garantie | Faible ou nulle | Élevée |

En conclusion, le microcrédit social est une solution de financement pour ceux qui ont besoin d’aide. Il permet de réaliser des projets même avec un budget limité.

Les acteurs du microcrédit social en France

Les organismes de microcrédit sont cruciaux pour le microcrédit social en France. Ils aident les personnes qui ont du mal à obtenir des crédits classiques.

Organismes de microcrédit

En France, on trouve plusieurs types d’organismes de microcrédit. Il y a des associations, des fondations et des sociétés coopératives. Ces entités proposent des solutions de microcrédit pour les plus démunis.

| Organisme | Spécialité | Région |

|---|---|---|

| Association pour le Droit à l’Initiative Economique (ADIE) | Microcrédit pour les entrepreneurs | France entière |

| Fondation Crédit Coopératif | Microcrédit pour l’insertion sociale | France entière |

| Société Coopérative de Microcrédit | Microcrédit pour les particuliers | Région parisienne |

Partenariats et collaborations

Les organismes de microcrédit collaborent avec des associations locales et des entreprises. Ils travaillent aussi avec les collectivités pour soutenir les emprunteurs. Ces partenariats augmentent l’efficacité du microcrédit social.

En bref, les acteurs du microcrédit social en France sont variés. Ils travaillent ensemble pour fournir des solutions de financement aux populations défavorisées.

Les limites du microcrédit social

Les limites du microcrédit social sont essentielles à connaître. Ce type de financement aide les petits budgets. Mais, il faut bien comprendre ses limites pour éviter les pièges.

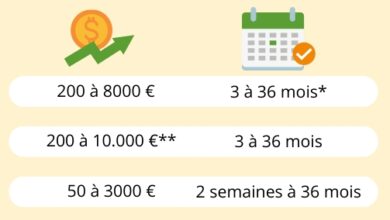

Montants et plafond de financement

Le microcrédit social a des limites de montant et de plafond. Les organismes de microcrédit définissent ces limites. Ces limites peuvent ne pas couvrir tous les projets ou besoins.

Les plafonds varient selon les organismes et les projets. Par exemple, certains prêts peuvent aller jusqu’à 10 000 euros pour créer une entreprise. D’autres prêts personnels ont des limites plus basses.

Risques et précautions

Les emprunteurs doivent connaître les risques du microcrédit social. Le principal risque est le surendettement. Cela se produit si l’on ne peut pas rembourser le prêt.

Pour éviter le surendettement, il faut être prudent. Il faut évaluer sa capacité de remboursement. Il faut aussi comprendre les conditions du prêt, comme les taux d’intérêt et les frais.

En conclusion, le microcrédit social offre des chances de financement. Mais, il faut bien comprendre ses limites et risques. Ainsi, on peut en tirer le meilleur parti.

Témoignages de bénéficiaires

Les histoires de réussite avec le microcrédit social montrent son impact positif. Ces témoignages aident à comprendre les avantages et les défis des bénéficiaires.

Des parcours transformés

Beaucoup de personnes ont changé leur vie grâce au microcrédit social. Marie, une mère célibataire, a lancé son entreprise de couture grâce à un microcrédit. “C’était la première fois que j’avais accès à un financement qui correspondait à mes besoins,” dit-elle.

Jean, un jeune diplômé, a créé son emploi en tant que développeur web avec un microcrédit. “Le microcrédit m’a donné la confiance nécessaire pour me lancer dans l’aventure entrepreneuriale,” explique-t-il.

Expériences concrètes

Les récits montrent que le microcrédit social est plus qu’un financement. Il est un levier de changement. Les bénéficiaires parlent du soutien et des conseils reçus.

Sophie a pu reprendre ses études grâce à un microcrédit. “Cela a été un tournant dans ma vie. J’ai pu acquérir de nouvelles compétences et trouver un emploi stable,” dit-elle.

Ces histoires montrent l’impact du microcrédit social. Elles montrent que, avec le soutien adéquat, les gens peuvent surmonter les obstacles financiers et atteindre leurs objectifs.

Microcrédit social vs. crédit classique

Le microcrédit social est différent du crédit classique. Il vise à aider les personnes et les petites entreprises. Ces dernières ont souvent du mal à obtenir des financements traditionnels.

Comparaison des conditions

Les conditions de remboursement et les taux d’intérêt diffèrent entre le microcrédit et le crédit classique. Le microcrédit propose des taux d’intérêt plus bas. Il offre aussi des conditions de remboursement flexibles, adaptées aux besoins de l’emprunteur.

| Caractéristiques | Microcrédit social | Crédit classique |

|---|---|---|

| Taux d’intérêt | Plus bas | Variable, souvent plus élevé |

| Conditions de remboursement | Flexibles | Fixes |

| Montant du prêt | Limités à quelques milliers d’euros | Peut aller jusqu’à plusieurs dizaines de milliers d’euros |

Avantages et inconvénients

Le microcrédit social a des avantages majeurs. Il est accessible à ceux qui ne peuvent pas accéder au crédit traditionnel. Il offre aussi un accompagnement personnalisé. Mais, il a des inconvénients comme des montants de prêt limités et des critères d’éligibilité stricts.

Le crédit classique offre des montants plus importants. Mais, il demande des garanties et une bonne solvabilité. Cela peut être un obstacle pour certains.

En conclusion, choisir entre le microcrédit social et le crédit classique dépend de vos besoins et de votre situation financière. Il est crucial de comprendre les conditions et les implications de chaque option pour faire le bon choix.

Conclusion : l’avenir du microcrédit social en France

Le microcrédit social en France va devenir plus important pour combattre la précarité. Il promet de mieux répondre aux besoins des populations défavorisées. Cela montre un avenir prometteur pour ce secteur.

Évolution et adaptation

Les organismes de microcrédit changent pour offrir plus d’accès au financement. Ils créent des services de soutien adaptés aux besoins des bénéficiaires. Cette adaptation renforce l’impact positif du microcrédit sur l’insertion sociale et professionnelle.

Un rôle clé dans la lutte contre la précarité

Le microcrédit social est essentiel dans la lutte contre la précarité en France. Il offre des chances de financement et de soutien. Ainsi, il aide les personnes en difficulté à se reconstruire et à retrouver leur autonomie. L’évolution de ce dispositif est donc cruciale pour lutter contre la précarité.